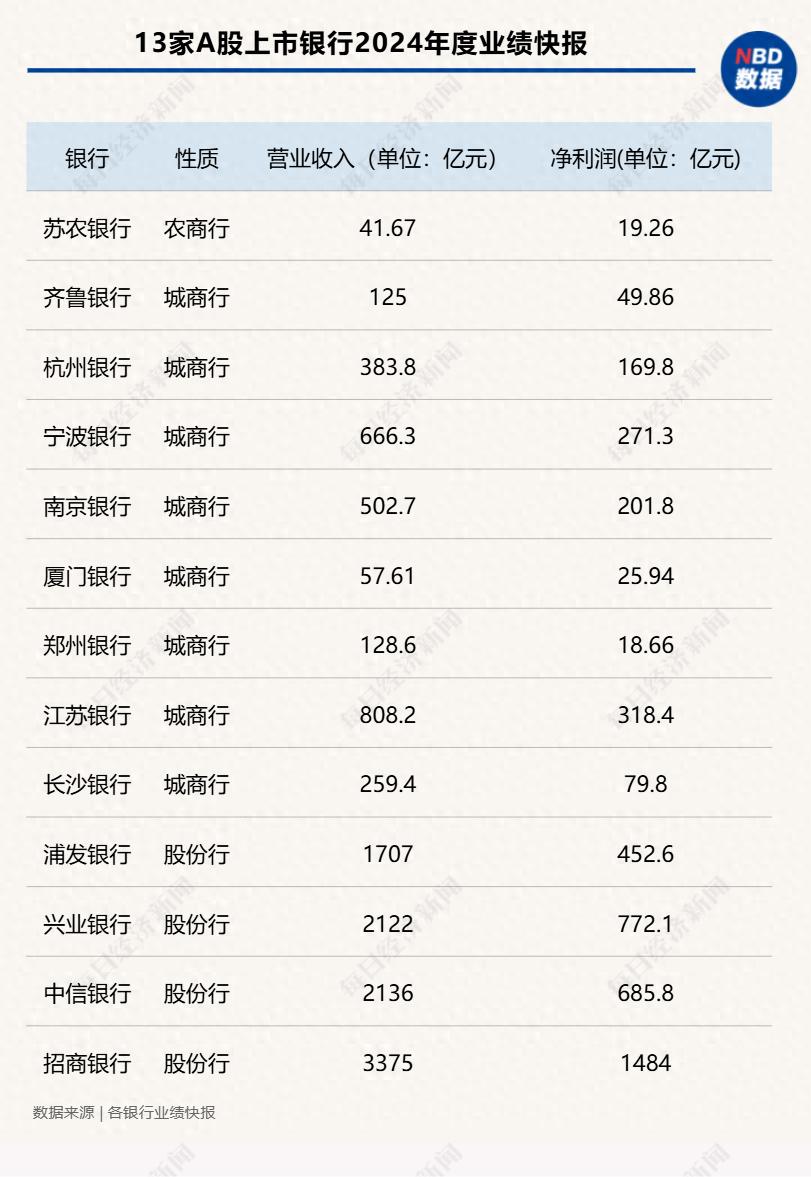

作为年报季的序曲,A股银行的业绩快报近日接踵而至。目前已有13家银行披露了2024年度业绩快报,包括4家股份行、8家城商行和1家农商行。记者梳理发现,区域性银行的业绩增速表现更为亮眼,且去年信贷投放明显提速。

银行业绩快报整体“报喜”的背后,去年板块表现在资本市场中也颇为亮眼——2024年全年涨幅超过43%,远超同期沪深300涨幅。叠加中期分红、长期资金入市等效应,银行股这类稳健资产受到了不少投资机构的青睐。

业内认为,银行股稳定高分红等优势将持续吸引长期资金的配置需求,随着长线资金进一步入市,将对银行股带来利好,银行股红利行情有望延续。

南京银行去年营收同比增长11.32%,浦发银行净利润同比增长23.31%

尽管行业整体面临着息差收窄、中收下滑的压力,但目前披露业绩快报的13家银行中绝大部分都实现了营收增长,其中南京银行去年营收同比增长11.32%至502.7亿元,增速最高,也是目前唯一一家营收增速超过两位数的银行。

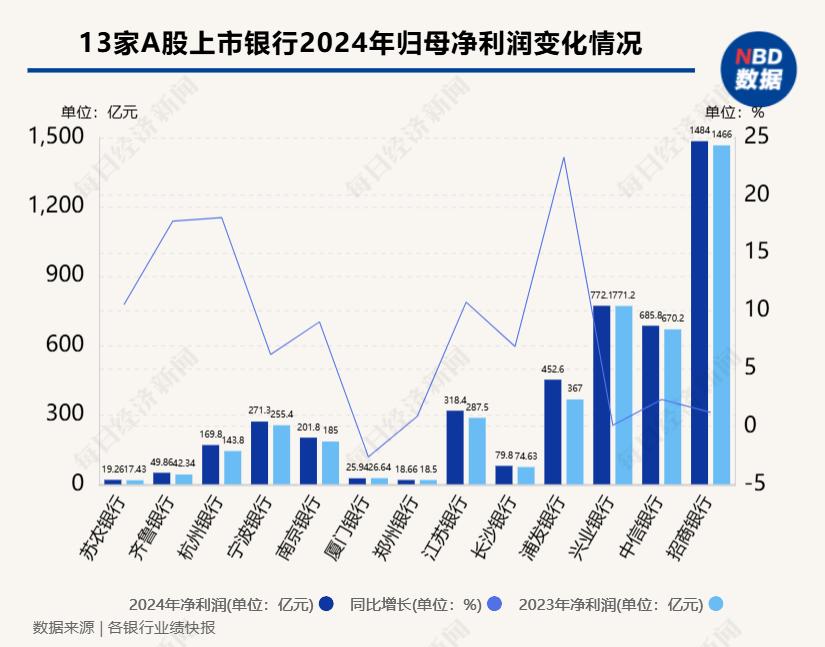

从去年的归母净利润来看,13家银行中仅厦门银行利润同比有所下滑,其余银行归母净利润有不同程度增长。其中,浦发银行归母净利润同比增长23.31%至452.6亿元,增速最高。杭州银行、齐鲁银行、江苏银行、苏农银行的归母净利润也均呈现两位数增幅。

记者注意到,多家银行在力拼营收增长的同时,也在积极推进降本增效,进而为银行的盈利表现作出贡献。例如,浦发银行在解释经营效益增长的原因时提及了加大信贷资产投放力度,付息率管控取得成效,非息净收入同比增长,同时实现降本增效,业务及管理费同比下降等。南京银行也表示,2024年该行营业收入和净利润向上延展的“U型”曲线得到巩固延续,成本和不良的“倒U型”曲线进一步确立,经营质效稳步提升。

资产规模方面,截至2024年末,13家银行的资产规模同比均有所扩增,江苏银行、宁波银行、杭州银行三家银行资产扩增速度领先,同比增幅分别为16.12%、15.25%、14.73%。在此基础上,江苏银行去年末总资产离4万亿仅一步之遥,宁波银行迈过3万亿关口,杭州银行也突破了2万亿元。此外,招商银行是唯一资产增幅超10%的股份行,去年末该行资产规模再度迈上一个台阶,由年初的11万亿扩增至12万亿。

在资产规模纷纷扩张的同时,记者注意到,多家银行尤其是江浙地区的城商行去年信贷投放提速明显。例如,截至2024年末,宁波银行贷款和垫款总额达到1.48万亿元,较上年末增长17.83%;杭州银行贷款总额较上年末增长16.16%至9374.99亿元;南京银行各项贷款余额1.25万亿元,较上年末增长14.31%。

在今年初的机构调研中,宁波银行提及该行贷款投向以先进制造业、民营小微、进出口企业为重点。杭州银行回应今年开门红投放及全年信贷投放规划时表示,该行开门红活动自去年底开始,得益于较为充足的信贷储备,贷款投放情况好于去年同期,且自去年四季度以来按揭贷款增长有较好表现。2025年,该行将在稳步提升贷款占比的同时,持续优化信贷投放结构,资源向科创、实体制造业等战略性板块予以倾斜。

就资产质量而言,截至2024年末,有12家银行在业绩快报中披露了不良贷款率,较年初持平或下降。南京银行、厦门银行、苏农银行、杭州银行、宁波银行、江苏银行、招商银行等7家银行不良率均低于1%,且前三者在去年末的不良率同比有进一步压降。

银行股红利行情有望延续

银行业绩快报整体“报喜”的背后,去年板块表现在资本市场中也颇为亮眼,2024年全年涨幅超过43%,远超同期沪深300涨幅。叠加中期分红等效应,银行股这类稳健资产受到了不少投资机构的青睐。